Berlin fordert Ferienvermieter zur Abgabe von Übernachtungssteuer auf

Im Zusammenhang mit der Offenlegung der Einnahmen von Gastgebern auf der Onlineplattform Airbnb erhalten Vermieter in Berlin nun Post von den Finanzbehörden. Das für die Erhebung von Übernachtungssteuern zuständige Finanzamt Marzahn-Hellersdorf fordert die Empfänger in den Schreiben dazu auf, ihre „Verpflichtung zur Abgabe einer Übernachtungssteuererklärung ab 2014 zu überprüfen und gegebenenfalls die Einnahmen innerhalb von zwei Wochen nachzuerklären“. Nach §1 Abs.1 des Übernachtungssteuergesetzes erhebt das Land Berlin seit dem 1.1.2014 eine Steuer auf „den Aufwand für entgeltliche Übernachtungen in Berlin in einem Beherbergungsbetrieb“. Einen Beherbergungsbetrieb unterhalte, „wer kurzfristige Beherbergungsmöglichkeiten gegen Entgelt zur Verfügung stellt.“

Nachdem Airbnb im Juni 2020 durch den irischen High Court verpflichtet worden war, den deutschen Finanzbehörden die Daten aller deutschen Vermieter zur Verfügung zu stellen, werten die jeweils zuständigen Wohnsitz-Finanzämter diese derzeit aus.https://www.steuern-und-strafe.de/finanzaemter-erhalten-ab-sofort-alle-daten-von-airbnb-vermietern-schnelle-abgabe-einer-strafbefreienden-selbstanzeige-noetig-und-moeglich/

Neben der Erklärung von Einnahmen aus Vermietung und Verpachtung sowie der Umsatz- und Gewerbesteuererklärung, muss in vielen deutschen Städten von Berlin bis Wuppertal auch eine Steuer für nicht geschäftlich bedingte Übernachtungen gezahlt werden – beispielsweise seit 2014 als „Übernachtungssteuer“ in Berlin, seit 2018 als „Bettensteuer“ in Frankfurt, bereits seit 2013 als „Kultur- und Tourismustaxe“ in Hamburg. In einem diesbezüglichen Merkblatt der Steuerverwaltung Hamburg heißt es dazu:

„Besteuert wird die Erlangung einer Beherbergungsmöglichkeit gegen Entgelt (…)

Als Beherbergungsbetrieb gilt jeder Betrieb, der kurzzeitige Beherbergungsmöglichkeiten zur Verfügung stellt. Darunter fallen z.B. Hotels, Motels, Pensionen, Gasthäuser, Ferienwohnungen, Jugendherbergen, Boarding Houses oder Privatzimmer.

Nicht besteuert werden Übernachtungen mit zwingender beruflicher Veranlassung (vgl. Nr. 8). Von der Steuer werden nur kurzzeitige Beherbergungen erfasst, die sich über einen Zeitraum von unter zwei Monaten erstrecken.

Der Betreiber des Beherbergungsbetriebes ist verpflichtet, jedes Vierteljahr (Quartal) beim Finanzamt für Verkehrsteuern und Grundbesitz in Hamburg eine Steueranmeldung auf dem amtlichen Formular abzugeben.

Der Betreiber des Beherbergungsbetriebs hat die Namen und die Dauer des Aufenthaltes aller Übernachtungsgäste in geeigneter Form aufzuzeichnen. Dazu können auch bereits vorhandene Aufzeichnungen aus der Buchführung oder Rechnungen verwendet werden. Wichtig ist nur, dass die Namen aller Übernachtungsgäste und die Dauer des Aufenthaltes in nachvollziehbarer Form dokumentiert werden. “ Mehr: https://www.hamburg.de/fb/hmbktt/12679328/kttg/

Vermieter, die Zimmer, Wohnungen oder Häuser auf Plattformen wie Airbnb anbieten, sollten schnellstmöglich ihre Einkünfte und die fällige Zusatzsteuer erklären. Die Möglichkeit zur strafbefreienden Selbstanzeige ist nur so lange möglich, wie die Steuerverkürzung noch nicht entdeckt wurde – diese Wahrscheinlichkeit sinkt von Tag zu Tag.

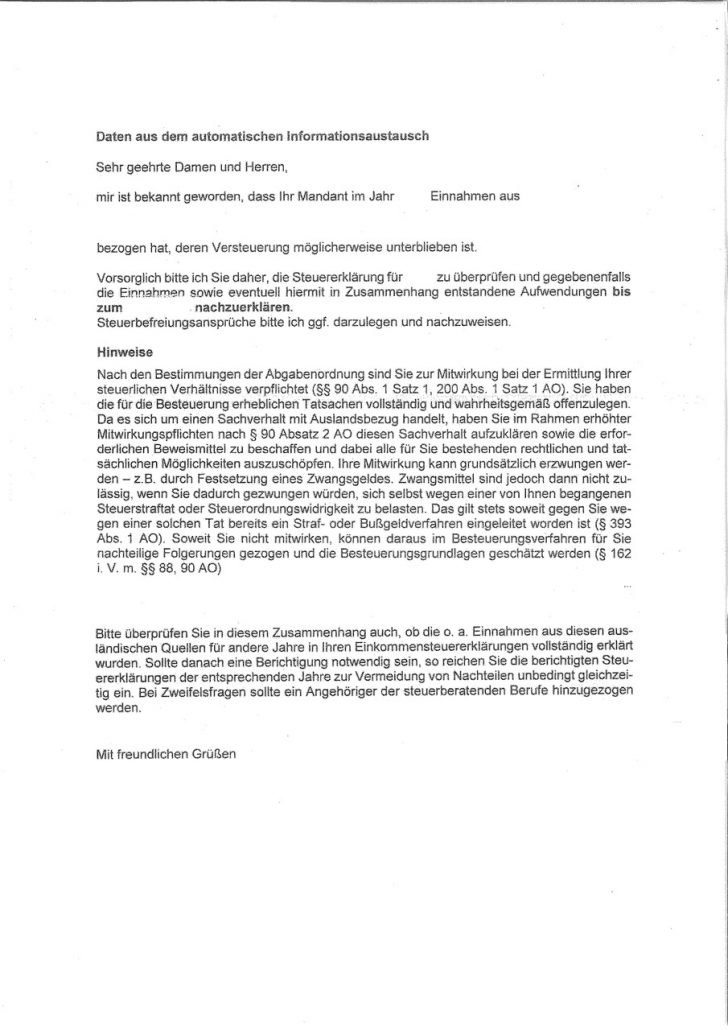

Bereits aufgrund der nun verschickten Schreiben an die betroffenen Vermieter könnte bereits von einer Tatentdeckung nach § 371 Abs. 2 Satz 2 AO auszugehen sein. So leitet das Finanzamt Marzahn-Hellersdorf die Anschreiben damit ein, dass Einkünfte „bekannt geworden“ seien. Das Finanzamt Marzahn-Hellersdorf hat aber als das allein für die Festsetzung der Übernachtungsteuer und nicht als das für die Einkommen- bzw. Umsatz- und Gewerbesteuer zuständige Amt ausdrücklich darauf hingewiesen, dass eine erstmalige Steuererklärung oder eine Ergänzung einer bereits abgegebenen Erklärung bei Erfüllung der übrigen Voraussetzungen nach § 371 Abs. 1 AO als strafbefreiende Selbstanzeige gewertet werde. Dementsprechend sollten Betroffene nicht erklärten Einnahmen schnellstmöglich nacherklären. Unseres Erachtens darf darauf vertraut werden, dass entsprechende Nacherklärungen (noch) als Selbstanzeigen behandelt und bei Zahlung sämtlicher festgesetzter Steuern und Zinsen auch zur Straffreiheit führen werden. Abschließend kann dies jedoch noch nicht beurteilt werden, da die Finanzämter, soweit sie selbst für die Strafverfolgung zuständig sind, nach § 152 StPO die Pflicht zur Verfolgung von Straftaten haben, soweit zureichende tatsächliche Anhaltspunkte vorliegen. Argumentativ könnte ggf. hiergegen vorgebracht werden, dass zwar die nicht offengelegte Übernachtungsteuer bekannt geworden ist, die Einkommen-, Umsatz – und Gewerbsteuer als andere Steuerart nach § 371 AO aber noch nicht entdeckt wurden und demnach noch strafbefreiend nacherklärt werden könnten. Ob aber die Übernachtungsteuer (auch „Bettensteuer“, „Kultur- und Tourismustaxe“ oä.) als eine Steuerart sui generis in diesem Sinne zu gelten hat, ist gerichtlich bislang noch unentschieden.

Wir bieten die Möglichkeit, eine Selbstanzeige in der entsprechenden Form und nach steueranwaltlicher Prüfung strafbefreiend abzugeben, soweit die Voraussetzungen vorliegen.

Hier geht es zu unserer Digitalen Selbstanzeige https://omv-law.com/digitale-selbstanzeige/